在期货交易中,持仓量线是一个重要的技术分析工具,它能够反映市场参与者的买卖意愿和市场活跃度。理解如何解读持仓量线,对于投资者来说至关重要。本文将详细介绍持仓量线的基本概念、分析方法以及其在实际交易中的应用。

持仓量线的基本概念

持仓量,即未平仓合约的数量,是指在某一特定时间点上,所有未平仓的期货合约总数。持仓量线通常与价格走势图一起显示,帮助投资者分析市场的供需关系和潜在的市场趋势。

如何解读持仓量线

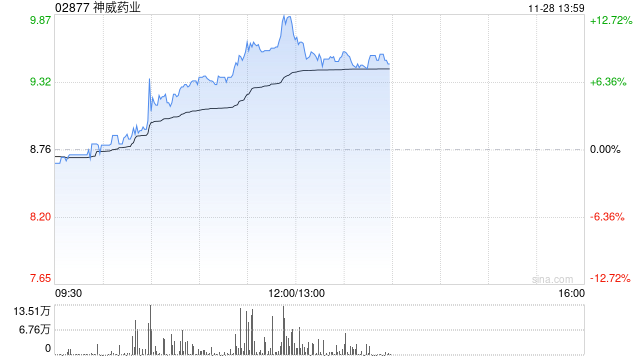

1. 持仓量与价格的关系:当价格上涨且持仓量增加时,这通常表明有新的买方进入市场,市场可能继续上涨。相反,如果价格上涨而持仓量减少,这可能意味着卖方正在退出市场,上涨趋势可能即将结束。

2. 持仓量的变化趋势:持仓量的持续增加可能预示着市场趋势的加强,而持仓量的减少则可能意味着市场趋势的减弱或反转。

3. 持仓量的高峰与低谷:持仓量的高峰通常出现在市场波动性增加的时期,而持仓量的低谷则可能出现在市场趋于稳定的时期。

持仓量线的实际应用

在实际交易中,投资者可以通过观察持仓量线的变化来调整自己的交易策略。例如,当持仓量与价格同步上升时,投资者可能会选择增加持仓;而当持仓量下降而价格仍在上涨时,投资者可能会考虑减少风险敞口。

持仓量变化价格变化市场趋势增加上涨趋势加强减少上涨趋势可能反转增加下跌趋势加强减少下跌趋势可能反转总之,持仓量线是期货交易中一个不可或缺的分析工具。通过准确解读持仓量线,投资者可以更好地把握市场动态,制定更为合理的交易策略。

(:贺未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/17232.html发布于:2024-07-28