(来源:EB金工)

因子表现跟踪

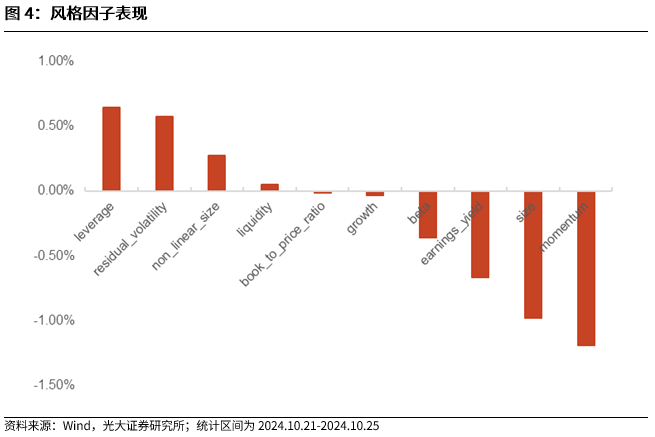

大类因子表现来看,本周(2024.10.21-2024.10.25,下同)杠杆因子和残差波动率因子取得明显正收益(0.64%和0.57%);动量因子和规模因子取得明显负收益(-1.19%和-0.98%),市场反转效应明显、小市值风格占优,其余因子表现一般。

单因子表现来看,沪深300股票池中,本周表现较好的因子有市盈率因子(4.96%)、市销率TTM倒数(3.20%)、对数市值因子(2.95%)。表现较差的因子有毛利率TTM(-0.83%)、单季度ROA(-1.03%)、标准化预期外收入(-1.43%)。

中证500股票池中,本周表现较好的因子有对数市值因子(2.14%)、总资产增长率(1.86%)、小单净流入(1.57%),表现较差的因子有6日成交金额的标准差(-1.89%)、5日成交量的标准差(-2.38%)、成交量的5日指数移动平均(-2.46%)。

流动性1500股票池中,本周表现较好的因有市销率TTM倒数(1.09%)、对数市值因子(0.90%)、市盈率因子(0.75%)。表现较差的因子有毛利率TTM(-2.56%)、单季度ROE(-2.60%)、单季度总资产毛利率(-3.05%)。

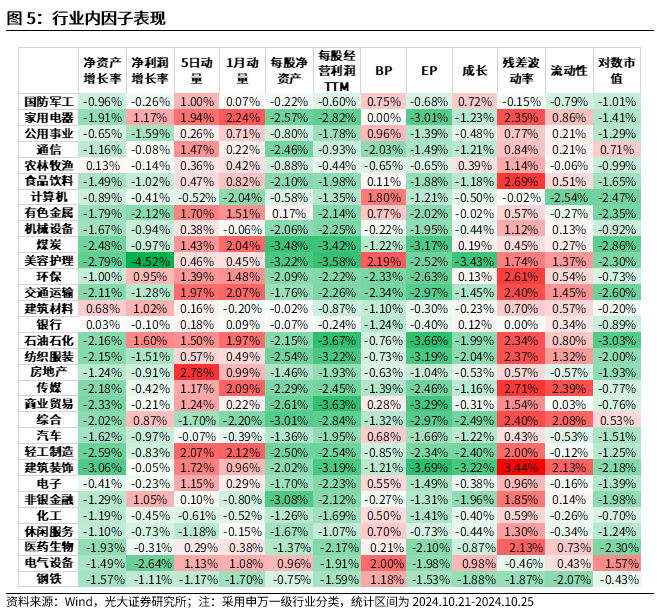

因子行业内表现,本周,净资产增长率因子在建筑材料行业表现较好,净利润增长率因子在石油石化行业表现较好。每股净资产因子在电气设备行业表现较好,每股经营利润TTM因子在多数行业表现一般。5日动量因子在房地产、轻工制造行业动量效应明显,在综合行业反转效应明显;1月动量因子在家用电器、轻工制造、传媒行业动量效应明显,在综合和计算机行业反转效应明显。估值类因子中,BP因子在美容护理、电气设备行业表现较好;EP因子在多数行业表现一般。对数市值因子在电气设备行业表现较好;残差波动率因子在建筑装饰行业表现较好;流动性因子在传媒、建筑装饰、综合行业表现较好。

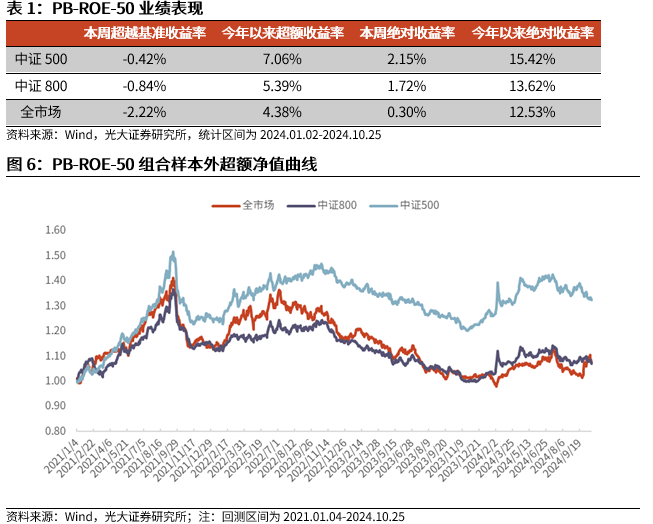

PB-ROE-50组合跟踪

本周PB-ROE-50组合在各股票池中超额收益出现回撤。中证500股票池中获得超额收益-0.42%,中证800股票池中获得超额收益-0.84%,全市场股票池中获得超额收益-2.22%。

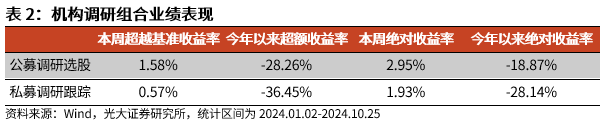

机构调研组合跟踪

本周公募调研选股策略和私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益1.58%,私募调研跟踪策略相对中证800获得超额收益0.57%。

大宗交易组合跟踪

本周大宗交易组合相对中证全指获得超额收益,大宗交易组合相对中证全指获得超额收益8.95%。

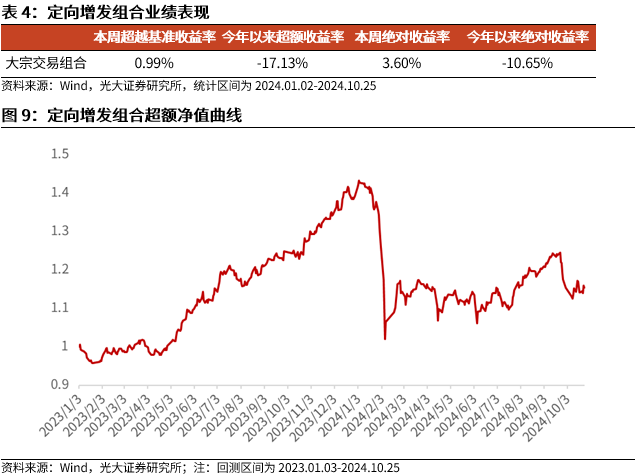

定向增发组合跟踪

本周定向增发组合相对中证全指获得超额收益,定向增发组合相对中证全指获得超额收益0.99%。

风险提示

报告结果均基于历史数据,历史数据存在不被重复验证的可能。

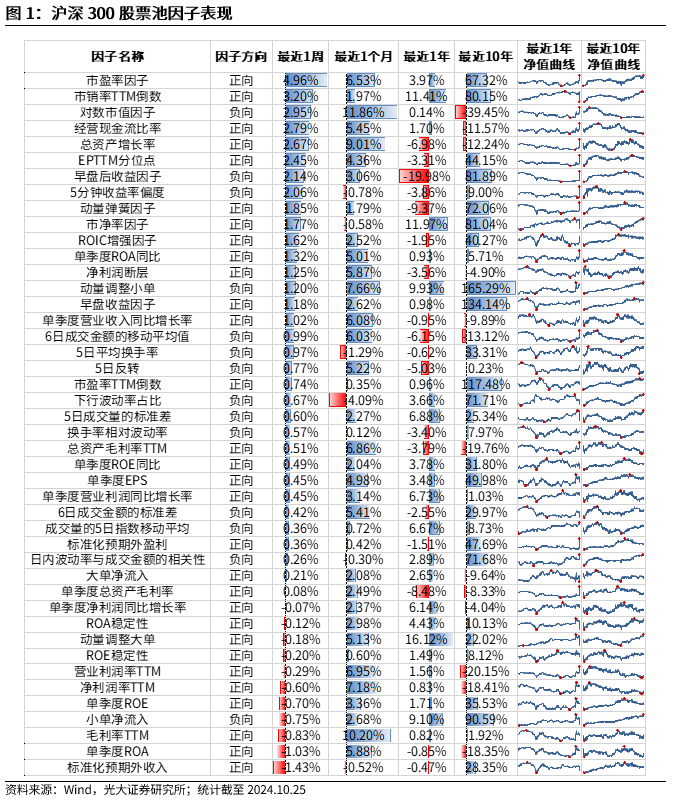

单因子表现

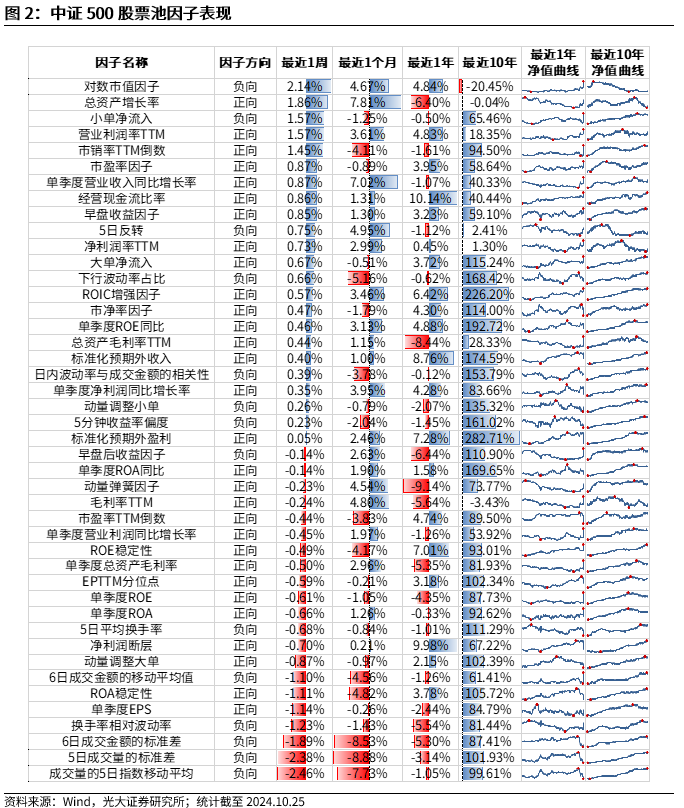

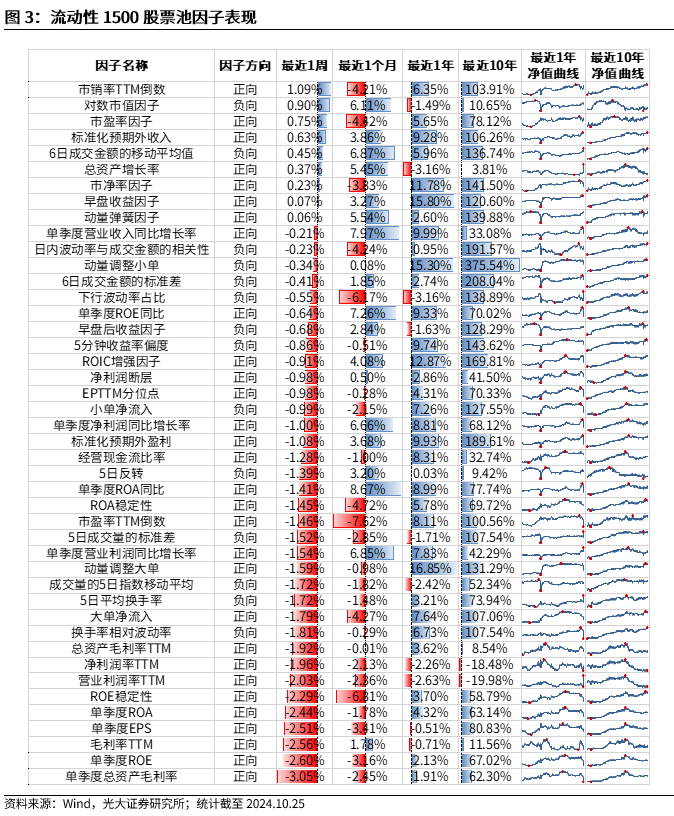

下图展示了本周因子在沪深300、中证500和流动性1500股票池中的表现,收益为剔除行业与市值影响后多头组合相对于基准指数的超额收益。

沪深300股票池中,本周(2024.10.21-2024.10.25,下同)表现较好的因子有市盈率因子(4.96%)、市销率TTM倒数(3.20%)、对数市值因子(2.95%)。表现较差的因子有毛利率TTM(-0.83%)、单季度ROA(-1.03%)、标准化预期外收入(-1.43%)。

中证500股票池中,本周表现较好的因子有对数市值因子(2.14%)、总资产增长率(1.86%)、小单净流入(1.57%),表现较差的因子有6日成交金额的标准差(-1.89%)、5日成交量的标准差(-2.38%)、成交量的5日指数移动平均(-2.46%)。

流动性1500股票池中,本周表现较好的因子有市销率TTM倒数(1.09%)、对数市值因子(0.90%)、市盈率因子(0.75%)。表现较差的因子有毛利率TTM(-2.56%)、单季度ROE(-2.60%)、单季度总资产毛利率(-3.05%)。

大类因子表现

本周全市场股票池中,杠杆因子和残差波动率因子取得明显正收益(0.64%和0.57%);动量因子和规模因子取得明显负收益(-1.19%和-0.98%),市场反转效应明显、小市值风格占优,其余因子表现一般。

行业内因子表现

本周,净资产增长率因子在建筑材料行业表现较好,净利润增长率因子在石油石化行业表现较好。每股净资产因子在电气设备行业表现较好,每股经营利润TTM因子在多数行业表现一般。5日动量因子在房地产、轻工制造行业动量效应明显,在综合行业反转效应明显;1月动量因子在家用电器、轻工制造、传媒行业动量效应明显,在综合和计算机行业反转效应明显。估值类因子中,BP因子在美容护理、电气设备行业表现较好;EP因子在多数行业表现一般。对数市值因子在电气设备行业表现较好;残差波动率因子在建筑装饰行业表现较好;流动性因子在传媒、建筑装饰、综合行业表现较好。

PB-ROE-50组合表现

本周PB-ROE-50组合在各股票池中超额收益出现回撤。中证500股票池中获得超额收益-0.42%,中证800股票池中获得超额收益-0.84%,全市场股票池中获得超额收益-2.22%。

机构调研跟踪

本周公募调研选股策略和私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益1.58%,私募调研跟踪策略相对中证800获得超额收益0.57%。

大宗交易组合跟踪

大宗交易近年来持续火热,发生大宗交易的股票在市场中的数量占比较高,大宗交易由于其保护隐私的特性,买卖双方进行大宗交易的细节不得而知。但是,我们可以通过统计分析,探究其背后蕴含的信息。

经过测算,“大宗交易成交金额比率”越高、“6 日成交金额波动率”越低的股票,其后续表现更佳。因此,我们根据“高成交、低波动”原则,通过月频调仓方式构造大宗交易组合。(组合构造详情见2023年8月5日报告《提炼大宗交易背后蕴含的超额信息——量化选股系列报告之十一》)

本周大宗交易组合相对中证全指获得超额收益,大宗交易组合相对中证全指获得超额收益8.95%。

定向增发组合跟踪

2023年8月,再融资政策自2020年宽松后,再次收紧。定增市场当前的现状也引发众多投资者关注,定向增发事件效应是否还能有效?涉及定向增发股票是否还具备投资价值?带着这些疑问,我们对定向增发的事件效应进行了细致的分析。

我们以股东大会公告日为时间节点,综合考虑市值因素、调仓周期以及对仓位的控制,我们构造了定向增发事件驱动选股组合。(组合构造详情见2023年11月26日报告《多角度解析定向增发中的投资机会——量化选股系列报告之十二》)

本周定向增发组合相对中证全指获得超额收益,定向增发组合相对中证全指获得超额收益0.99%。

风险提示:报告结果均基于历史数据,历史数据存在不被重复验证的可能。

详见2024年10月26日发布的《市场反转效应明显、小市值风格占优——量化组合跟踪周报20241026》

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/19304.html发布于:2024-10-28