来源:机构之家

日前,在上海证券交易所挂牌上市的南京银行股份有限公司(以下简称“南京银行”,601009.SH),在交易所网站发布了该行的第十届董事会第八次会议决议公告。在为数9项的议案中,机构之家发现了一则关于调整总行部分部门组织架构的议案,其中尤为值得注意的是“为更好地实现价值创造,促进高质量发展,本公司设立科创金融部、国际业务部、零售信贷与信用卡部”。

众所周知,南京银行因其在债券市场的交易规模和专业度,而成就了同业中“债券之王”的美誉;同时,今年以来的债券牛市行情,也给正处于历史性节点的A股上市银行普遍带来了投资收益暴增的意外之喜。

那么,本次南京银行总行的组织架构调整,是否与债券牛市的动态有关?

近期如火如荼的债券牛市,或已到节点

月有阴晴圆缺、行情也有起有落。一家优秀的银行固然要抓住市场机遇,获取系统性的贝塔行情收益;但往往也会未雨绸缪、为后续有所规划打算。

值得注意的是,目前有两条涉及债券市场的消息或影响较为深远:一是,由于市场对明年货币政策的预期发生了明显转变,出于对后续债券收益率下调的预判、使得近来债券价格暴涨;二是,据《新华网》、《每日经济新闻》等多家权威媒体报道,“央行12月18日约谈了本轮债市行情中部分交易激进的金融机构,并对相关机构提出要求,包括:要密切关注自身利率风险等风险状况,提高投研能力,加强债券投资稳健性;依法合规开展投资交易等。”

那么,作为“债券之王”的南京银行,在央行约谈之后,所释放的组织架构调整议案是否巧合?

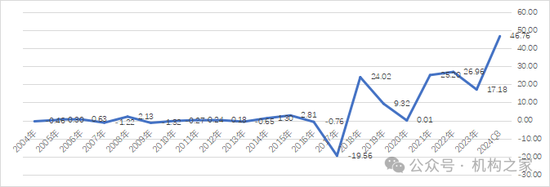

在南京银行做出正式介绍前,机构之家也不妄作揣测。但从银行经营治理的实际来看,审慎经营、并确保业绩的持续稳定、平滑,是一种行业性的共识。尤其对于南京银行,这样一家已具有较大规模的A股上市银行而言,就更是如此。一方面,该行因债券投资等的收益,而有“债券之王”的美誉;但另一方面,如过分依赖单一增长点,也会影响到业绩的稳定和平滑。事实上,作为投资收益的一部分,该行在今年前3季度的所持投资资产公允价值变动净收益项达到了46.76亿元,同比去年增加27.05亿元。

但从历史来看,却并不总是如此。机构之家取2004年至今年3季度的南京银行的公允价值变动净收益数据可以发现,历史上该行的该项收益、也曾随着市场的波动而多次出现负增长,极端的年度净收益甚至为负19.56亿元。

在监管部门约谈之后,如火如荼、持续已久的债券牛市,可能会进一步回归理性;同时,明年如经济持续增长,收益率的上行也可能或致使债券价格走弱、致使投资资产的公允价值变动净收益下滑。

南京银行的收入来源多元化是其优势之一。这既可以体现在传统的净息差收入承压时,通过债券等投资收益加以补充;也可以反向体现在债券市场风向有变时,进一步深挖传统业务的潜力。

南京银行收入来源多元化,零售贷款尚有挖潜空间

南京银行在营收结构上,根据最新的2024年3季报披露,该行营业收入为385.58亿元。其中利息净收入为196.14亿元、占比50.87%,在A股上市银行中占比是最低的;而手续费及佣金净收入为35.04亿元、占比9.09%,也相对偏低;而投资净收益高达105.71亿元、占比27.41%,在A股上市银行中占比是最高的。

在债券投资收益后续可能高增长不再时,对于传统的信贷业务、要想短时间内实现高速增长未必现实,但通过优化结构比例而提高收益水平则大有可为。

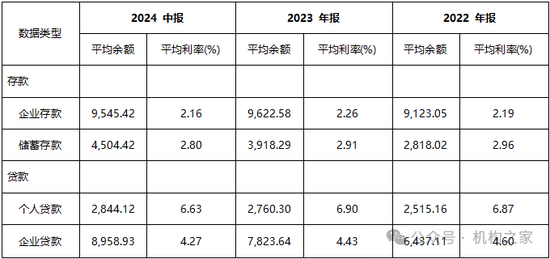

一般而言,零售业务的净息差水平是明显高于对公业务的。南京银行也是如此,如以存款为例,根据2024年中报该行的企业存款平均利率为2.16%、而储蓄存款为2.80%;而贷款方面,企业贷款平均利率为4.27%、而个人贷款为6.63%。

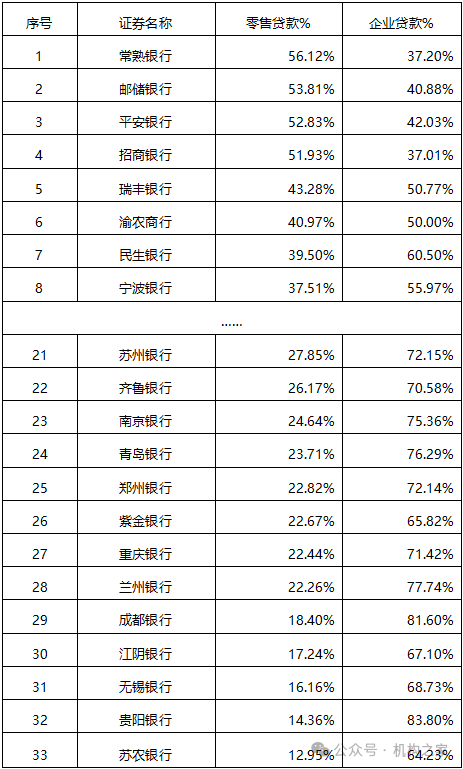

故而提高零售贷款比例,或许就是一大优化方向。事实上,南京银行在这一方面也确实有潜力可挖。根据最新的3季报推算,南京银行零售贷款占比为24.64%,在披露数据的33家A股上市银行中仅位居第23位。或许,这也是该行要在此时单设零售业务部等架构的考量之一。

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/21674.html发布于:2024-12-20