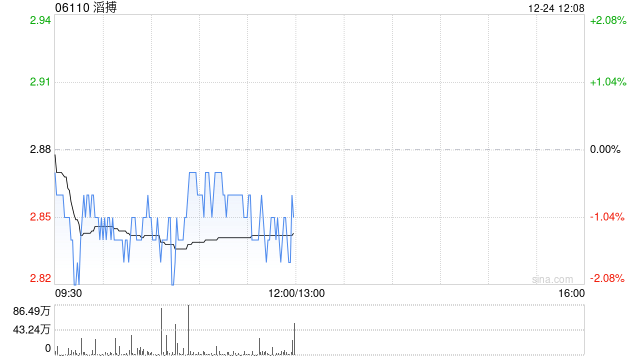

兴业证券发布研究报告称,维持滔搏(06110)“买入”评级,预计FY25/26/27归母净利润分别为14.00/15.30/16.71亿元,同比-36.7%/+9.3%/+9.2%。终端动销环境面临挑战,公司以库存管理为首要任务,进展符合预期,维持全年指引不变。Nike新CEO更重视与经销商伙伴合作、并计划重新聚焦专业运动品类,FY2026可以期待更多变化。

兴业证券主要观点如下:

公司发布截至2024年11月30日的FY25Q3运营表现:

零售及批发业务的总销售金额同比下降中单位数;期末直营门店毛销售面积环比减少2.1%,同比减少4.4%。

电商大促提前,拉动FY25Q3销售跌幅环比FY25Q2收窄。

线下客流趋势环比略有改善,但仍具挑战;今年大促提前,公司充分发挥全域性布局优势,同时将更多的货品倾斜给线上渠道,抓住生意机会,该行估计FY25Q3线上税前销售同比增长双位数水平,拉动全渠道跌幅收窄至中单位数。FY25Q3零售渠道与批发渠道销售趋势基本一致,零售渠道表现略占优。

管理库存为首要任务,该行估计FY25Q3直营折扣同比加深,库存管理进展符合预期。

行业促销氛围浓厚,该行估计FY25Q3主要系线下直营折扣同比加深、以及线上销售占比提升,FY25Q3线上税前销售占比环比FY25Q2进一步提升,影响直营折扣同比加深,加深幅度与FY25H1类似。

继续优化门店,丰富店型。

公司继续调整优化低效门店,该行估计FY25Q3期末门店数量同比下降高单位数,降幅同上半财年类似,平均门店面积同比提升。8月滔搏为Adidas推出全新店型FOS(FutureofStyle)门店,侧重于先锋运动休闲系列;10月再推出HALO概念店,定位为Adidas最高端的零售门店,持续丰富店型、提升全域零售能力。

风险提示:存货积压风险,品牌业务调整不及预期风险,供应链紧张风险。

未经允许不得转载!作者:有问题工单联系,转载或复制请以超链接形式并注明出处哎呦哇啦-Ouch! Wow!。

原文地址:https://www.au28.cn/post/21896.html发布于:2024-12-25